木质活性炭龙头,元力股份:剥离不良资产,积极拥抱硬碳负极业务

(报告出品方/分析师:财通证券 张一弛 张磊)

1 国内木质活性炭行业龙头,剥离不良资产轻装上阵

1.1 木质活性炭龙头企业,产品广受下游客户认可

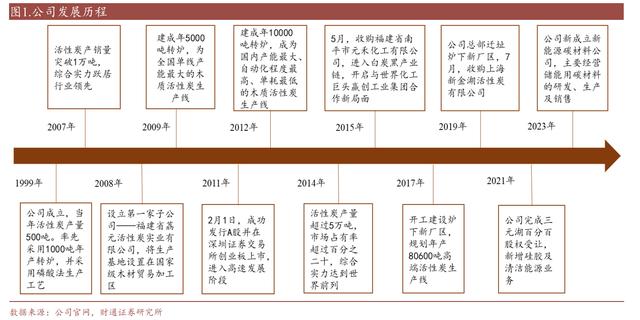

公司为国内木质活性炭龙头企业,持续拓展高分散硅胶、二氧化硅市场。公司于 1999 年成立,并于 2011 年在深圳创业板上市,是国内规模最大的木质活性炭龙头企业之一。

公司聚焦于活性炭、硅酸钠(水玻璃)等化工产品的研发与销售,2015 年 5 月公司收购福建省南平市元禾化工有限公司,进入白炭黑产业链,开启与世界化工巨头赢创工业集团合作新局面,产品结构进一步多元化。

2021 年公司受让三元循环 100%股权,取得 2 万吨硅胶产能,将硅酸钠产品向下游延伸至硅胶的生产。2023 年,公司开始布局新能源碳材料业务。

公司业务覆盖木质活性炭、硅酸钠(水玻璃)、硅胶,形成了三大业务为主的产业布局。

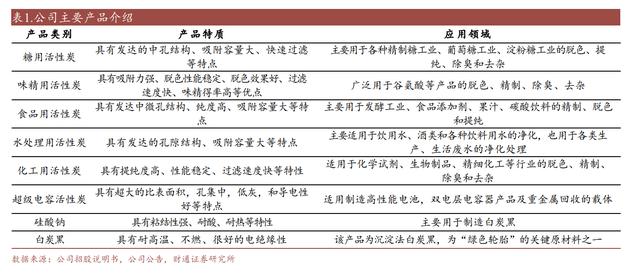

公司核心业务是木质活性炭,产品已被可口可乐、中粮、五粮液、石药海天等食品、医药领域知名客户采用,在行业内认可度较高;

硅酸钠是公司第二大主营业务,硅酸钠由公司控股子公司元禾化工生产,主要用于下游硅胶、白炭黑等产品的生产,公司是国内白炭黑行业少数取得绿色轮胎认证的供应商之一,与德国赢创多年合作,产品获国际知名客户广泛认可;硅胶为 2021 年公司通过收购三元循环获得的新增业务,完成硅产业链向下游进一步延伸的布局。

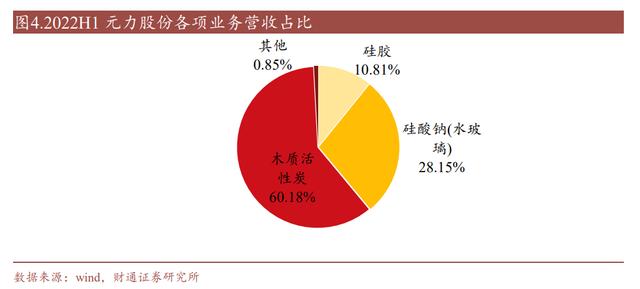

2022 年 H1 木质活性炭业务贡献收入 5.96 亿元,占比 60.18%;硅酸钠业务贡献收入 2.79 亿 元,占比 28.15%;硅胶业务贡献收入 1.07 亿元,占比 10.81%。

1.2 管理层股权激励充分,管理经验丰富

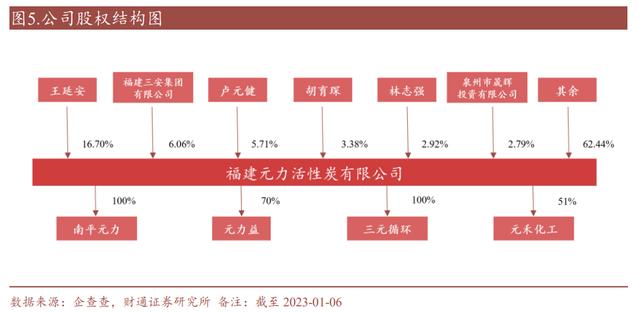

公司实控人股权相对集中,管理层股权激励充分。企查查数据显示,公司实控人王延安、卢元健(夫妻关系),合计持股 22.41%,股权相对集中。

此外,公司管理层激励机制充分,充分提高员工主动性与创造性。2020 年 7 月,公司公告向激励对象首次授予限制性股票,对包括董事、高管以及其他核心人员在内的 142 人授予限制性股票 636 万股,考核 2020-2022 年年度净利润比 2019 年净利润增长率分别不低于 80%、160%、220%,彰显公司长期业绩发展信心。

1.3 剥离不良资产轻装上阵,活性炭和硅酸钠稳步扩张

公司主营业务业绩有所波动,剥离不良资产后业绩稳步上升。2018-2021 年公司营业收入基本在 15 亿元上下波动。

2019 年营收与净利有所下降,主要是由于公司网络游戏业务表现不佳,拖累整体业绩表现,剥离不良资产后,2020 年净利润迎来了大幅度增长,业绩也逐渐恢复增长。

2019-2021 年公司归母净利润逐渐从 0.54 亿元增长到 1.52 亿元,年复合增长率 68.49%;2022 年公司木质活性炭和硅酸钠业务稳健经营同时稳定扩张产能,2022 前三季度实现营收 14.50 亿元,同比+29.06%;归母净利润 1.66 亿元,同比+73.37%。

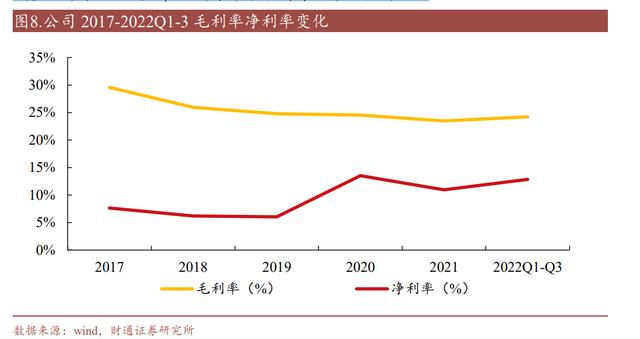

公司近几年毛利率较为稳定,净利率维持在 10%以上。

得益于公司活性炭业务在环保领域拓展的气相吸附的应用以及稳健经营的硅酸钠业务,公司 2022Q1-3 净利率略有上升,2018-2022Q1-3 公司的毛利率没有太大波动,基本维持在 25%左右。

净利率在 2019 年出现大幅度增长的情况主要是因为公司将表现业务不佳的网络游戏业务剥离,重新聚焦活性炭、水玻璃等主业后,净利率迎来大幅增长。

公司活性炭产销量近年来一直增长,预计未来营收与净利率仍会增长。

木质活性炭业务是核心盈利业务,硅胶业务板块增长迅速,盈利能力潜力大。

从业务收入来看,自 2019 年公司剥离网络游戏业务后,木质活性炭与硅酸钠业务收入均迎 来增长;2021 年公司新开展硅胶业务,运营稳健,硅胶业务占比与收入也在不断增长;2022 年上半年,木质活性炭/硅酸钠/硅胶营收分别占比 60.18%/28.15%/10.81%。

从业务毛利率来看,木质活性炭业务毛利率较高且较为平稳,2020 年硅酸钠业务毛利率下降主要是公司新增硅酸业务所致。2018-2022H1 活性炭/硅酸钠/硅胶的平均毛利率为 28.82%/11.09%/30.52%。

在木质、磷酸、纯碱等原材料和运费上涨背景下,2022 年 H1 公司实现毛利率 23.99%,同比提升 2.77pct,2017-2021 年公司毛利率水平保持在约 23-30%之间,盈利能力稳定,我们预计公司盈利能力有望长期保持稳定。

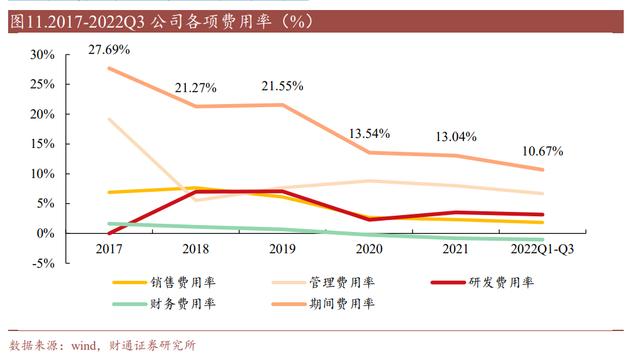

期间费用稳中有降,仍有下降空间。

公司 2017-2022Q1-3 期间费用率总体呈现下降趋势。2020 年销售费用率下降主要系公司根据新收入准则将运杂费调整至营业成本所致,研发费用率 2019 年开始下降,2021 年略微上升系公司经营储能用碳材料的研发所致。

总体来看,2017-2022Q1-3 销售费用率/管理费用率/财务费用率/研发费用率均值分别为 4.59%/9.31%/0.22%/3.84%。受益于公司木质活性炭和硅酸钠的规模效应,我们预计公司期间费用率总体有望维持下降态势。

2 巩固木质活性炭龙头地位,积极拥抱硬碳负极业务

2.1 木质活性炭加速替代煤质活性炭

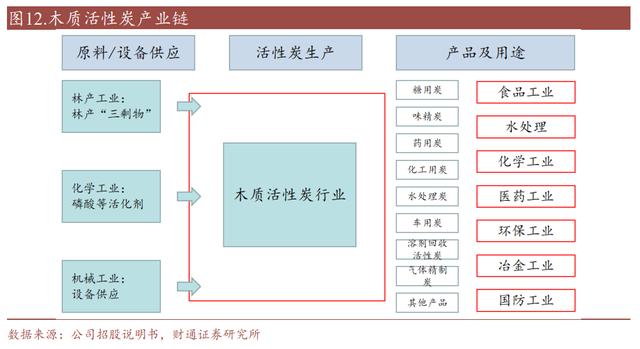

性质稳定+选择性吸附能力强,活性炭成为优良的吸附剂。活性炭是由含碳的原料经热解、活化加工制备而成的多孔性炭材料,是一种优良的吸附剂。

活性炭具有比表面积大、孔隙结构发达、选择性吸附能力强等特点,可以有选择地吸附液相 和气相中的各种物质,以达到脱色精制、消毒除臭和去污提纯等目的。

活性炭凭借其优良特性广泛应用于食品饮料、水处理、化学工业、医药工业、环保工业、冶金工业等传统领域以及超级电容器等新兴领域。

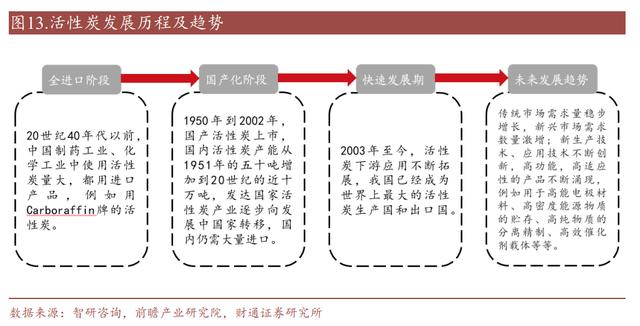

我国活性炭产业发展快速,已经成为世界上最大的活性炭生产国和出口国。

中国活性炭工业生产起步于 20 世纪 50 年代,改革开放后开始高速发展,现已经拥有基本独立和完整的工业体系。

自从 20 世纪 90 年代起,北美、西欧等发达国家受原材料制约及生产成本不断上升的影响,其活性炭产业逐步向发展中国家转移。

美国、日本和西欧等发达国家的活性炭生产逐步减少的同时,其国内市场需求仍稳步增长,而其国内生产的活性炭满足不了各种需求,需大量进口来进行补充。目前,我国已经成为世界上最大的活性炭生产国和出口国。

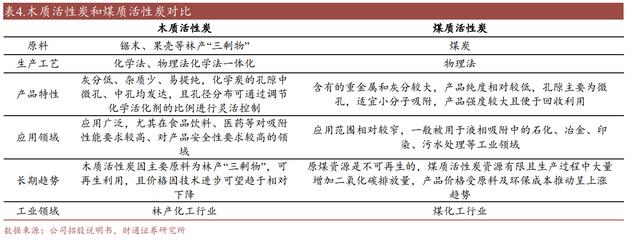

木质活性炭有资源综合利用、节能环保的循环经济属性,竞争优势高于煤质活性炭。

根据材质的不同,活性炭可以划分为木质活性炭、果壳活性炭、煤质活性炭、石油类活性炭和再生炭。市场上只有木质活性炭和煤质活性炭能够大规模地进行工业化生产和应用。

长期来看,木质活性炭因主要原料为林产“三剩物”,可再生利用,且价格因技术进步可望趋于相对下降,因此木质活性炭的长期竞争优势高于煤质活性炭。

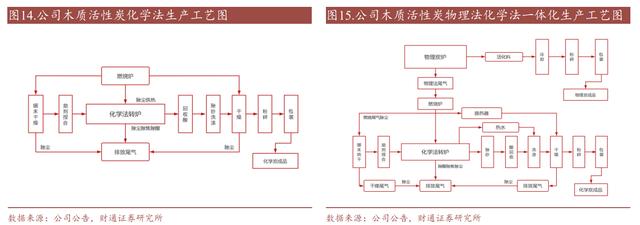

公司自主研发物理法化学法一体化生产工艺显著提高生产效益。

国内的木质活性炭主要采用化学法或物理法进行生产,以化学法为主。物理法化学法一体化活性炭生产工艺是公司自主研发的具备国际先进水平的活性炭生产工艺。该工艺利用物理炭生产的尾气经燃烧产生热量,为化学炭制造供热,实现节能减排,具有显著的经济效益。

2.2 政策利好+多元化应用需求推动国内木质活性炭需求稳定增长

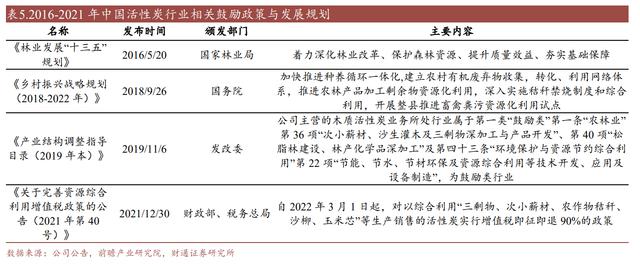

2.2.1 环保政策鼓励木质活性炭业务发展

国家政策鼓励发展活性炭业务,看好木质活性炭行业前景。从活性炭产业链的上游林产“三废”的循环利用,到下游各种领域的应用,整个活性炭产业链都符合国家绿色发展与可持续发展理念。

2020 年提出的双碳目标促进活性炭行业的发展,加快绿色、环保、低碳的发展步伐。《关于完善资源综合利用增值税政策的公告(2021 年第 40 号)》是 2001 年以来对资源综合利用产品增值税优惠政策的延续,体现了国家鼓励资源循环利用、节能环保基本政策取向,是木质活性炭行业的长期利好政策。

2.2.2 下游多元化应用需求驱动木质活性炭需求持续旺盛

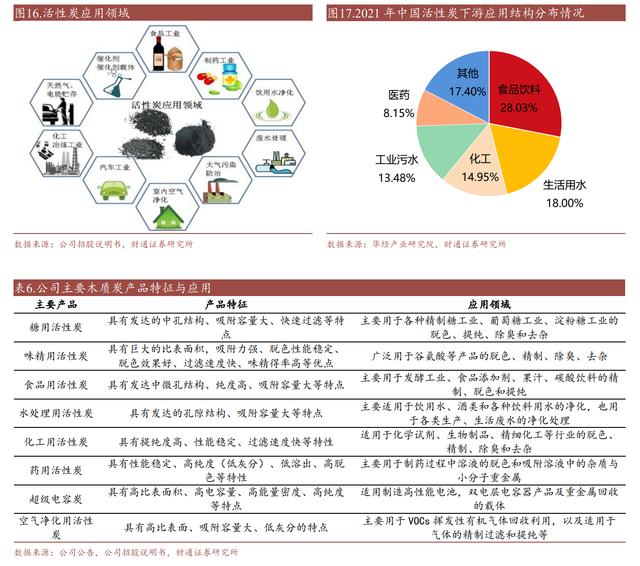

活性炭应用领域多元化,其中应用于食品饮料与水处理占比约 60%。木质炭广 泛应用于食品、饮料、水处理、化工、冶金、国防等行业。

近年来,木质活性炭在以 VOCs 回收、垃圾焚烧、水处理为代表的环境治理领域、以超级电容电极为代表的新材料领域、健康医药等领域的应用也逐步被发掘。

根据华经产业研究院的数据,从活性炭下游应用结构来看,食品饮料与水处理(工业污水和生活用水)是活性炭最主要的应用领域,2021 年占比合计 59.51%。食品饮料占比最高 为 28.03%,医药占比 8.15%。

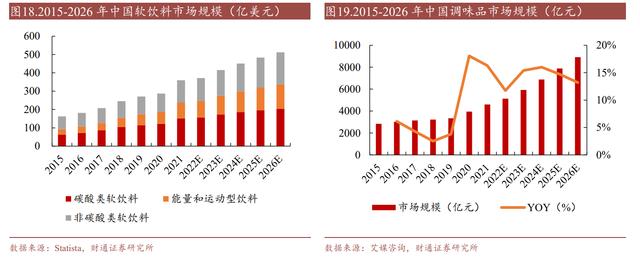

国内食品饮料用活性炭稳步增长,奠定活性炭需求增长基本盘。

木质活性炭凭借其发达中微孔结构、高纯度、吸附能力强等特点,广泛应用于食品饮料、调味品等行业。Statista 预测 2026 年中国软饮料市场规模达到 511.9 亿美元,对应 2021-2026 年 CAGR 为 7.30%。

艾媒咨询预测 2026 年中国调味品市场规模达到 8921 亿元,对应 2021-2026 年 CAGR 为 14.19%。由于食品饮料用活性炭占比最大,食品饮料、调味品市场规模的稳健增长为活性炭需求增长提供了坚实的保障。

国内环保用活性炭市场需求不断走高,VOCs 与污水治理行业市场规模增速较快。

随着 VOCs 和污水治理相关政策不断出台、技术标准日趋严苛,企业对于 VOCs 和污水治理技术、设备、材料的需求增加,VOCs 和污水治理市场需求被进一步释放。

公司公告披露我国 VOCs 治理市场规模 2023 年预计达到 666.6 亿元,对应 2019-2023 年 CAGR 为 28.50%;我国污水处理市场规模 2023 年预计达到 5819.5 亿元,对应 2019-2023 年 CAGR 为 16.52%。VOCs 与污水治理行业市场规模快速增长将持续驱动环保用活性炭市场需求上升。

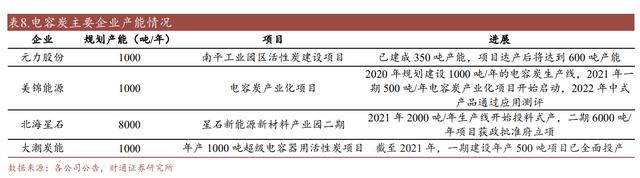

国内储能用新材料快速发展,超级电容炭 2015-2021 年 CAGR20.64%。

木质活 性炭由传统应用领域向新兴应用领域拓展,以储能新材料为代表的超级电容炭发展迅速。超级电容器是超级电容炭的最主要下游应用领域,随着超级电容器在新能源等领域应用场景不断挖掘,超级电容器需求不断上升,2021 年国内超级电容器市场规模为 198.3 亿元,同比增长 28.02%,对应 2015-2021 年 CAGR 为 19.97%。

我国超级电容器行业整体进入发展快车道,推动超级电容炭需求量快速增长。根据华经产业研究院的数据,2021 年国内超级电容炭市场规模为 11.56 亿元,同比增长 12.45%,对应 2015-2021 年 CAGR 为 20.64%。

国内超级电容炭需求缺口较大,发展前景广阔。

由于国内布局超级电容炭领域相对较晚,技术相对不成熟,难以实现产业化和规模化生产。目前国内超级电容炭供需缺口较大,据华经产业研究院统计,国内 2021 年超级活性炭需求量为 7598 吨,国内产量仅为 1165 吨,存在 6433 吨的需求缺口,国内超级电容炭市场发展前景广阔。国内企业有望受益于超级电容炭需求快速增长以及较大需求缺口而加大研发投入和产能扩充。

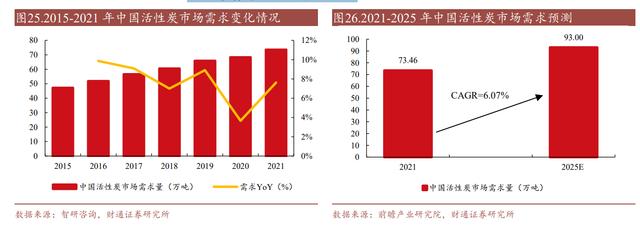

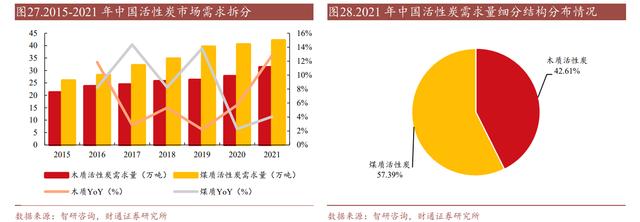

国内活性炭市场需求形势向好,2021-2025 年 CAGR 预计为 6.07%。根据智研咨询数据,2015 年活性炭市场需求量为 47.16 万吨,2021 年需求量达到 73.46 万吨,同比增长 7.62%,期间 CAGR 为 7.67%。

随着活性炭作为能量吸附剂、电极材料等新兴应用领域的开发日益加快,其未来的应用领域和应用数量都将快速递增,前瞻产业研究院预测 2025 年国内活性炭市场需求将达到 93.00 万吨,对应 2021-2025 年期间 CAGR 为 6.07%。

木质活性炭市场需求增速大于煤质活性炭,发展后劲充足。

从细分结构来看,2021 年煤质活性炭需求量占比为 57.39%,目前市场需求主要以煤质活性炭为主,但木质活性炭市场需求在 2020 年之后增速持续上升。2021 年木质活性炭市场需求为 31.30 万吨,同比增长 12.83%,增速远大于煤质活性炭需求增速 4.05%。

这主要是由于原材料易得性带动的未来木质活性炭成本将低于煤质活性炭以及木质活性炭的性能较为优秀所致,我们看好木质活性炭未来成为主导的发展方向。

2.3 活性炭产业资源加速集中,集群分布明显

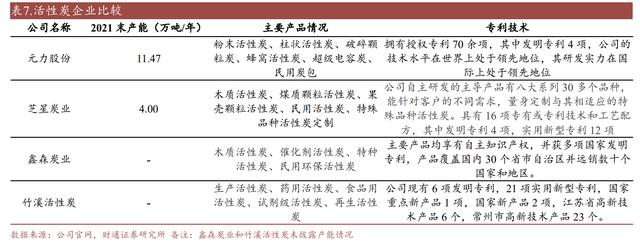

产业资源加速集中,公司行业优势地位日益显著。我国是世界最大的木质活性炭生产国,产量约占全球的 1/3,但大多数企业年产几百吨到上千吨。

近年来,国家环保政策日趋严格,活性炭行业一批不符合环保要求的中小型工厂被迫关停,加快了产业资源向以公司为代表的技术水平先进的活性炭企业集中,公司的行业优势地位日益显著。目前国内生产活性炭企业主要有元力股份、芝星炭业、鑫森炭业、竹溪活性炭等企业。

产业集群分布明显。

在国家产业政策支持下,活性炭生产企业依托地理资源优势,经过去弱留强的“筛选”过程,在北方(山西、宁夏等)主要煤炭产区形成了煤质活性炭产业集群,在南方(江西、福建、浙江等)主要木材加工区形成了木质活性炭产业集群。

产业集群区域具有很强的综合竞争力优势,有利于我国活性炭生产企业以较低的生产成本、信息成本和较高的产业化优势进行生产并与国外同行竞争。

企查查数据显示,我国目前有 519 家有关木质活性炭生产销售企业,分布相对集中。

2.4 产能释放市占率稳步提升,积极拥抱硬碳负极业务

2.4.1 木质活性炭市占率超 30%,积极扩展超级电容炭产能

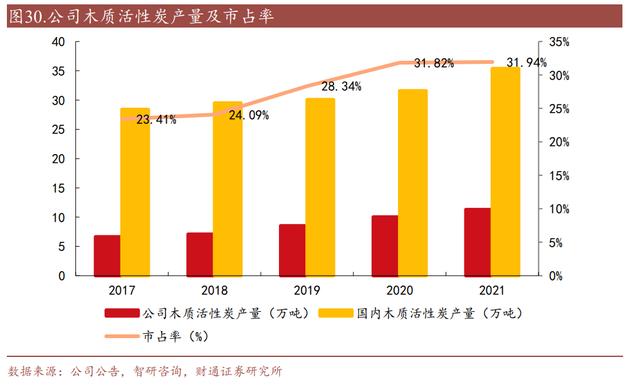

2021 年公司国内市占率超 30%,新增产能持续投放有望进一步扩大市场份额。

公司一直致力于活性炭的研发、生产和销售,是国内规模最大、综合实力最强的木质活性炭生产企业之一,目前在福建南平和莆田、江西玉山、内蒙古满洲里、上海拥有 6 大活性炭生产经营基地。

2021 年公司木质活性炭产量达到 11.31 万吨,根据我们的测算,公司木质活性炭国内市占率达到 31.94%。随着产能逐渐释放,公司市占率稳步提升,龙头地位更加牢固。

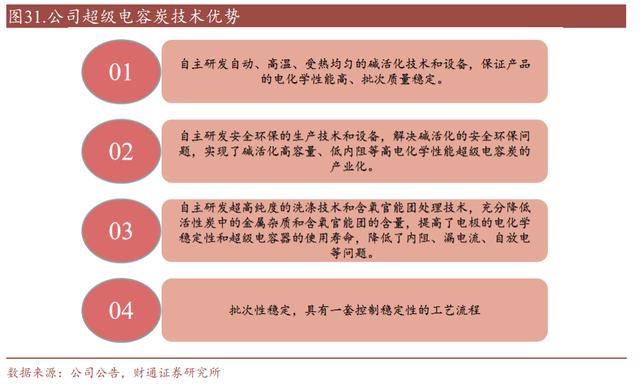

公司率先布局超级电容炭,现有产能 350 吨/年,项目达产后将达到 600 吨/年。

公司 2020 年通过非公开发行股票募集资金 8.83 亿元,其中投入 7.22 亿元用于南平工业园区活性炭建设项目,该项目包括 600 吨超级电容炭生产线建设。

目前公司超级电容炭现有产能 350 吨/年,随着产能建设的正常推进,项目达产后将达到 600 吨/年。

公司是世界上目前能产业化生产碱活化法超级电容炭的少数企业之一,其电容炭产品在国内首先通过多家超级电容器厂家测评并批量稳定使用。公司自主研发设计电容炭产线,凭借稳定、一致的产品质量,向国内外数十家客户提供产品及技术服务。

2.4.2 积极布局硬碳负极业务,开辟第二增长曲线

公司拟设立全资子公司,积极布局新能源硬碳材料领域。

鉴于公司活性炭业务核心竞争力不断增强、应用领域不断丰富的发展背景,2022 年 12 月 26 日公司宣布拟使用自有资金 5.00 亿元设立全资子公司元力新能源碳材料有限公司,利用长期以来在碳材料相关领域积累的产品、技术、生产等多方优势,加快形成公司硬碳材料在新能源领域应用的优势地位,进一步优化公司产品结构,为公司持续提升盈利能力提供新的动力。

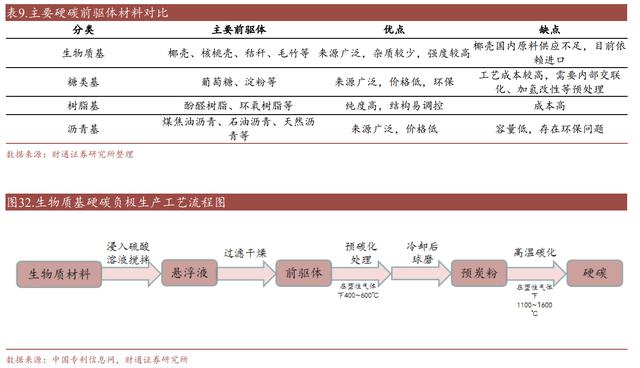

制备工艺难度主要在碳化以及纯化处理上,公司优势明显。硬碳前驱体来源广泛,主要有生物质基、糖类基、树脂基和沥青基等材料。

生物质基硬碳生产工艺难度小,活性炭、超级电容炭和硬碳的前端工艺相通。硬碳制备工艺通常分为前驱体预处理、碳化及纯化、后处理三部分。

活性炭制备工艺通常包括原材料预处理、活化、碳化等工序,与硬碳制备前端工艺相通,且无需造孔的活化工序。

公司为活性炭龙头企业,在前驱体预处理、碳化及纯化较难环节优势明显。

公司未来硬碳生产或将以毛竹为主。

目前公司以椰子壳类为生物质基材料,公司与益海嘉里在东南亚合作建设厂中厂,弥补国内原料供应不足,将椰子壳初步碳化后运回国内做后端工序,目前正在建设小试线,同时还在探讨毛竹等其他生物质材料。

但是考虑到椰子壳原材料不足,公司也在利用原自身地理优势,开发毛竹类硬碳前驱体,并且已经宣布攻克毛竹基硬碳路线。毛竹类产品价格较其他前驱体低,且制造工艺与公司活性炭制备工艺类似,或降低公司未来硬碳生产成本。

3 深度介入高分散性白炭黑产业链,与大客户紧密合作

3.1 沉淀法二氧化硅市占率较高,上游主要为硅酸钠

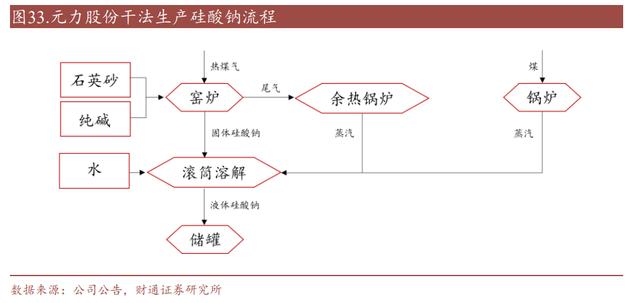

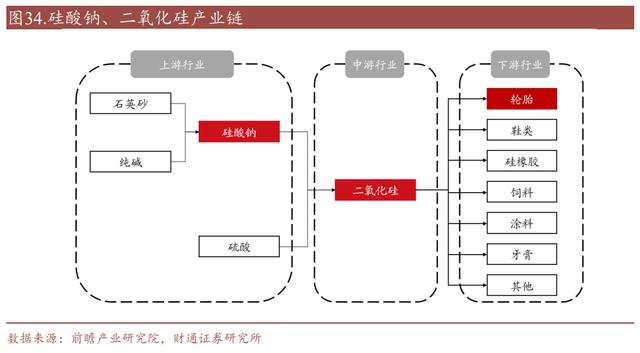

硅酸钠是制备白炭黑的主要原料之一。硅酸钠是无色固体,俗称水玻璃,其生产方法包括湿法和干法两种。元力股份的硅酸钠产品主要为干法生产,是通过石英砂(主要成分是 SiO2)和纯碱(Na2CO3)磨细拌匀,在 1300℃~1400℃的熔炉中高温煅烧生成固体硅酸钠,固体硅酸钠在高温或高温高压水中溶解,制得溶液状硅酸钠产品。该产品是制备白炭黑的主要原料之一。

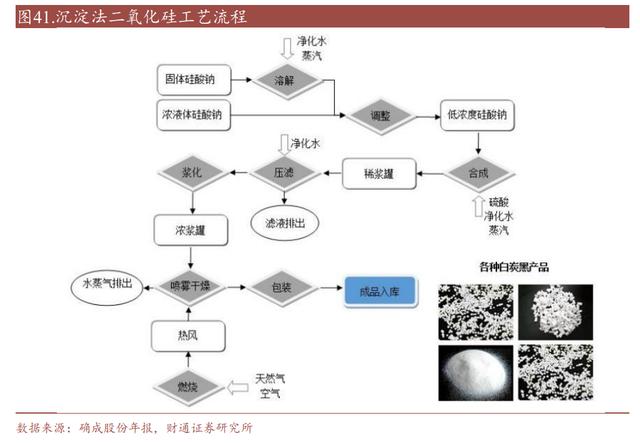

沉淀法二氧化硅的上游主要为硅酸钠,下游主要应用领域为轮胎、鞋类。

沉淀法二氧化硅因其化学惰性及对化学制剂的稳定性和可明显提高橡胶产品的力学性能,被作为化工填充料,在橡胶领域多用于替代炭黑,因其外观为白色高度分散的无定形粉末而被俗称白炭黑。

其中高分散沉淀法二氧化硅是用于绿色轮胎的二氧化硅,可有效降低滚动阻力,节约燃料消耗,改善抗湿滑性能,提高车辆安全性能,降低轮胎噪音,减少噪音污染,而且在轮胎的补强性和耐磨性方面与炭黑更加接近,从而能更多地替代炭黑,替代比例可达到 50-70%,甚至更高。

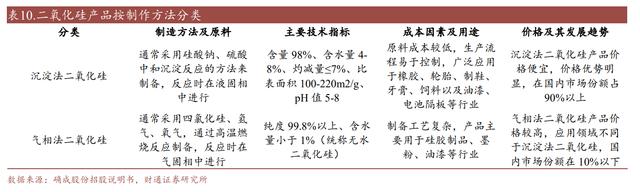

沉淀法二氧化硅国内市占率超 90%,在橡胶领域多用于替代炭黑。

二氧化硅按制造方法分类,可分为沉淀法二氧化硅、气相法二氧化硅。沉淀法二氧化硅价格优势明显,在国内市场份额占 90%以上,广泛用于橡胶、轮胎、制鞋、橡塑制品及硅橡胶、涂料、化妆品、牙膏、饲料等行业。

沉淀法二氧化硅采用水玻璃溶液与酸(通常使用硫酸)反应,经沉淀、过滤、洗涤、干燥而成。气相法二氧化硅是将硅卤化合物在氢气、氧气燃烧生成的水中进行高温水解等一系列反应处理而得到,制备工艺复杂,具有较强的稳定性、分散性、补强性,价格也较为昂贵,应 用量相对较小。

3.2 轮胎绿色化浪潮加速,带动白炭黑需求持续增长

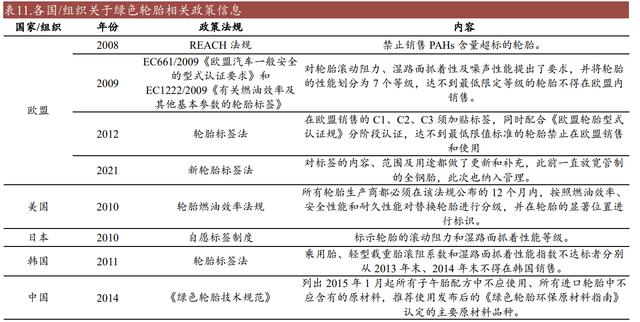

节能减排背景下,绿色轮胎渗透率有望快速提升。绿色轮胎是指高性能子午线轮胎,具有低滚动阻力、低燃油消耗、更好的耐磨性等特性。

目前包括欧盟、日本、韩国、巴西、美国等在内的国家和组织已经推行了绿色轮胎标签法规,绿色轮胎已成为乘用车轮胎的主流产品。我国也于 2016 年发布《轮胎标签分级标准》和《轮胎标签管理规定》,推动中国绿色轮胎产业化;并于 2020 年发布《橡胶行业“十四五”发展规划指导纲要》,提出“十四五”期间,绿色轮胎市场化率升至 70% 以上,达到世界一流水平。

目前,中国乘用车胎绿色化渗透率相对较低,还有比较大的发展空间,但随着国内绿色轮胎产业政策的扶持以及国内企业绿色轮胎制造水平的提高,我们国内绿色轮胎渗透率有望稳步提升。

汽车保有量持续上升,带动轮胎行业稳定发展,进而带动沉淀法二氧化硅需求增加。

轮胎市场主要包括配套和替换两个市场,配套市场需求主要取决于新车产量,受下游汽车市场的影响较大;替换市场需求与汽车保有量相关性较大,全国范围内约 70%以上的轮胎需求由汽车保有量创造。

一般来说,轿车有 4 条配套胎,轮胎寿命 2~3 年,一般 6~8 万公里要更换,替换市场受经济周期的影响也远小于配套和出口市场。

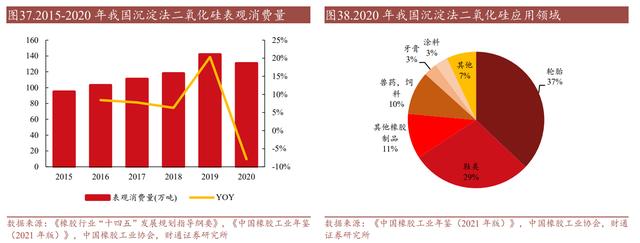

我国沉淀法二氧化硅表观消费量呈现逐渐增长趋势,轮胎行业消费占比达 37.08%。

根据中国橡胶工业协会《中国橡胶工业年鉴(2021 年版)》,我国沉淀法二氧化硅 2015-2019 年表观消费量年均 CAGR 为 10.6%,2020 年受疫情影响有所下降;从应用领域来看,2020 年我国沉淀法二氧化硅主要运用于轮胎、鞋类等领域,占比分别为 37%和 29%,其中,轮胎行业 2020 年消费量为 48.5 万吨。

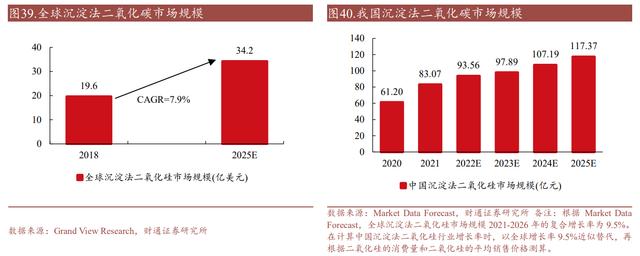

2025 年沉淀法二氧化硅全球市场规模将达 34.2 亿美元,年复合增速 7.9%。

根据 Grand View Research 统计,2018 年全球沉淀法二氧化硅市场规模为 19.6 亿美元, 到 2025 年,全球沉淀二氧化硅市场规模预计将达到 34.2 亿美元,预测期内的 CAGR 为 7.9%。

根据 Market Data Forecast 数据以及我们测算,2020 年我国沉淀法二氧化硅市场规模在 61.2 亿元左右,假设白炭黑单吨价格为 5700 元,2024 年预计将超 100 亿元,年复合增长率约为 9.5%。

3.3 进入门槛高,行业越发集中

3.3.1 技术壁垒+资质壁垒+环保壁垒,行业集中度不断提高

技术复杂+资质认证时间长+环保要求高,进入门槛较高。沉淀法二氧化硅产品生产需经过沉淀、过滤、干燥等多道工序,生产程序复杂,生产过程中对反应的控制有较高要求,原料的质量、各组分浓度、温度、反应时间、PH 值、搅拌速度等多种因素将影响生产二氧化硅的表面积、结构、分散性和硅烷醇基团的浓度等,各个变量都要求精确的控制和调节。

为实现上述生产工艺所能达到的各项指标要求,还需要专业的特种非标核心生产设备。同时,作为涉及乘客安全的轮胎的原材料,技术壁垒和客户漫长的认证周期使行业具有很高的准入门槛,通常情况下国内客户认证需要 1-1.5 年,国际客户认证需要 2-4 年,不能获取供应商资格认证的企业难以进入本行业。此外,二氧化硅属于化学原料和化学制品制造业,环保要求也较高。

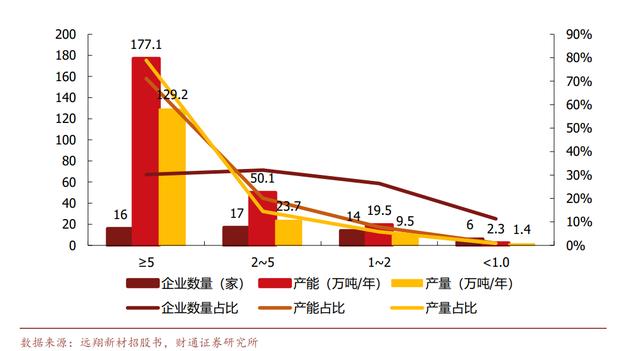

三重壁垒背景下,行业集中度不断提高。

我国沉淀法二氧化硅行业市场集中度逐步提升,规模在5万吨/年以上产能占比从2011年的38.0%提升至2020年的71.12%,沉淀法二氧化硅行业产能增长以规模在 5 万吨/年以上的产能增长为主。我们预计在市场三重壁垒的背景下,未来行业集中度有望继续提升。

图42.2020 年我国沉淀法二氧化硅生产格局

3.3.2 与德国赢创长期战略合作,深度介入高分散性白炭黑产业链

公司拥有年产 30 万吨硅酸钠的产能,参股子公司 EWS 具备年产 10 万吨白炭黑生产规模。

2015 年公司新增的控股子公司元禾化工,主营硅酸钠的生产与销售,拥有 30 万吨的年产能,生产的硅酸钠绝大部分用于生产沉淀法白炭黑和硅胶,是赢创工业集团在中国大陆唯一的沉淀法二氧化硅领域的合作伙伴。

沉淀法白炭黑是白炭黑的主流产品,占白炭黑总产能的比重超过 80%,其中接近 70%用于生产轮胎和其他橡胶制品。

2006 年公司与德国赢创达成战略合作,合资设立赢创嘉联白炭黑有限公司(简称 EWS)EWS,经营白炭黑业务,具备年产 10 万吨白炭黑生产规模,其消耗的水玻璃全由公司提供。

EWS 是国内白炭黑行业少数取得轮胎认证的供应商之一,在绿色轮胎领域具有品牌优势,为公司带来国际客户资源。公司抓住绿色轮胎产业链机会打开市场,有望赢得发展先机。

公司产能利用充分,新增硅酸钠产能逐步释放。

截至 2022 年上半年,公司已有固体硅酸钠产能 30 万吨,且公司年产 32 万吨固体硅酸钠项目已建成投产一期 8 万吨/年生产线,二期 8 万吨/年的生产线,剩余后续将根据实际情况逐步建设。公司产能利用率维持在 100%左右,产能利用充分,有扩大产能的需要。

公司还拟与益海嘉里金龙鱼粮油食品股份有限公司成立合资公司,致力于推进稻壳、稻壳灰生产水玻璃、活性炭的良性发展,促进公司产能规模持续扩大。

3.3.3 新增硅胶产能拓宽产业链,贡献硅化物业绩增量

公司合并三元循环,新增 2.5 万吨硅胶产能。2021 年 9 月,公司通过受让三元循环,将硅酸钠产品向下游延伸至硅胶业务,硅胶生产所需的硅酸钠全部由全资子公司元禾化工直接供应,推动业务的进一步衔接。

目前公司年产 8 万吨硅胶项目已实现年产 2.5 万吨,剩余后续根据实际情况逐步建设。公司将以建设循环产业园为抓手,创新驱动节能降耗水平的提升,以低成本、高质量的硅胶产品开拓市场,同时依托“元力”品牌效应,逐步树立行业市场知名度。

随着公司硅胶业务的扩张,有望带动公司硅化物板块营收的持续增长。

图44.2020-2022H1 年公司硅胶营收情况

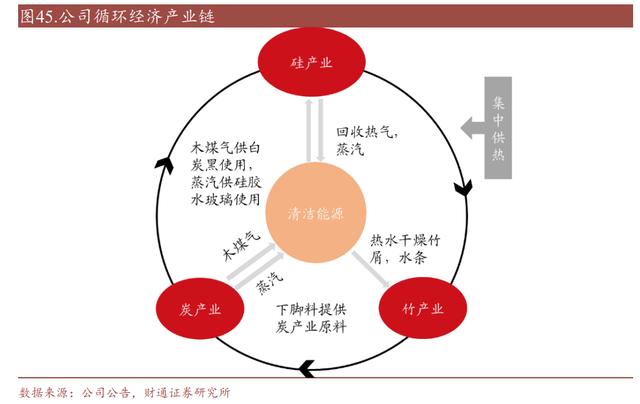

发展绿色循环经济,降本增效前景广阔。

公司通过在南平工业园区建设林产化工循环产业园,公司的活性炭、硅酸钠业务通过与三元循环的连接形成完整的产业链条并实现循环运行:利用生产活性炭过程中产生的大量生物质热能,串联起各业务板块;通过循环流化床蒸汽锅炉集中供热,其次通过生物质热能回收利用及热能梯级利用技术将公司在活性炭生产过程中副产的热能应用于硅胶的生产。

硅酸钠业务向下游应用延展从事硅胶生产,生产环节趋于完整。公司通过循环生产,叠加创新驱动降低能耗水平,产业链协同效应日益明显,提供低成本、高质量的产品参与市场竞争,有利于持续降本增效。

4 盈利预测与假设

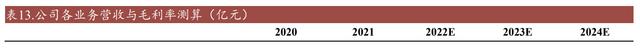

关键假设:

1、木质活性炭业务:

出货量:根据公司产能项目公告,我们预测 2022-2024 年公司木质活性炭产能分别为 12.00/14.91/17.60 万吨。

假设 2022-2024 年公司木质活性炭产能利用率分别为99.18%/90.00%/90.00%,我们预测公司木质活性炭出货量分别为11.90/13.42/15.84万吨。

价格:考虑到木质活性炭行业需求稳步增长,公司产品高端化,以及随着公司市占率逐步提升,公司议价能力的提高等多种因素,我们预测 2022-2024 年价格稳中有增分别为 0.98/0.98/0.99 万元/吨;

毛利率:考虑到公司规模优势增强,我们预计 2022-2024 年公司木质活性炭毛利率稳中有增分别为 28.22%/28.58%/28.60%。

2、硅酸钠业务:

营收:公司目前固体硅酸钠产能 30 万吨,且公司年产 32 万吨固体硅酸钠项目已建成投产一期年产 8 万吨生产线,二期年产 8 万吨/年的生产线,预计产能将逐步释放,公司产能利用率近年都稳定在 100%左右,因此我们预计 22-24 年产量分别为 29.84/33.60/37.14 万吨,单吨价格保持在 0.18 万元/吨,测算出来 22-24 营收为 5.45/6.57/7.88 亿元;

毛利率:由于硅酸钠业务处于成熟期,近几年毛利相对较为稳定,预计未来也不会有较大变动,因此预测毛利率 22-24 年分别为10.17%/10.77%/11.00%。

3、硅胶业务:

营收:公司目前硅胶产能 2.5 万吨,公司已建成年产 8 万吨硅胶项目,预计产能将逐步释放,根据公司 21 年硅胶产能利用率到达 113.03%判断,公司硅胶产品属于供不应求的状态,因此我们预计 22-24 年产量分别为 2.50/3.50/5.00 万吨,单吨价格分别为 0.84/0.85/0.86 万元/吨,测算出来 22-24 营收为 2.11/2.98/4.30 亿元;

毛利率:硅胶业务处于起步期,随着公司硅胶业务逐渐发展完善,预计毛利率将略微上升,预测毛利率 22-24 年分别为 33.83%/34.23%/34.50%。

4、硬碳业务:

营收:公司目前硬碳业务还处于研发期,我们预计公司 2024 年建设产能 3 万吨,预计 23-24 年产量分别为 0.08/0.60 万吨,预计 23-24 年营收分别为 0.45/3.60 亿元;

毛利率:由于公司成本控制较为优秀,我们预计公司 23-24 年毛利率分别为 50%/50%。

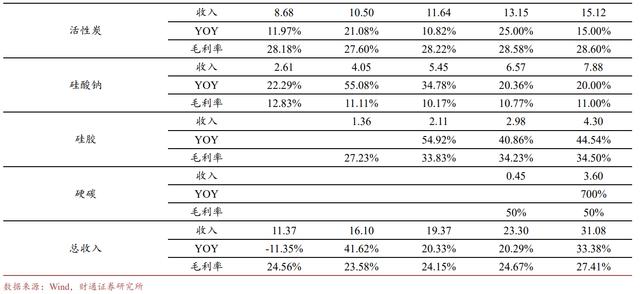

盈利预测及估值:

我们预计公司 2022-2024 年营收为 19.37/23.30/31.08 亿元,同比+20.33%/20.29%/33.38%,归母净利润 2.16/2.74/4.26 亿 元 ,同比+42.16%/26.68%/55.45%,对应 EPS 为 0.59/0.75/1.17 元/股,对应 PE 分别为的 29.24/23.08/14.85 倍。

5 风险提示

(1)产能建设不及预期:若公司建设产能扩张不及预期,则会影响公司业绩增长速度与盈利能力;

(2)下游需求不及预期:若未来活性炭下游需求不及预期,则会对公司业绩产生消极影响;

(3)钠离子电池市场放量不及预期:硬碳是钠电池关键组成部分,碳酸锂价格下降迅速,或将压制钠电池 2023-2025 年的放量,进而导致硬碳负极需求不及预期。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

报告选自【远瞻智库】

本文作者:董帝豪

本文地址:http://www.boyouhb.com/1819.html

本文来源:河南博友环保科技有限公司

本文著作权归河南博友环保科技有限公司所有,任何形式的转载都请联系作者获得授权并注明出处。(复制此段话)